加密市場宏觀研報:鮑威爾講話后的政策信號與四季度行情展望

摘要

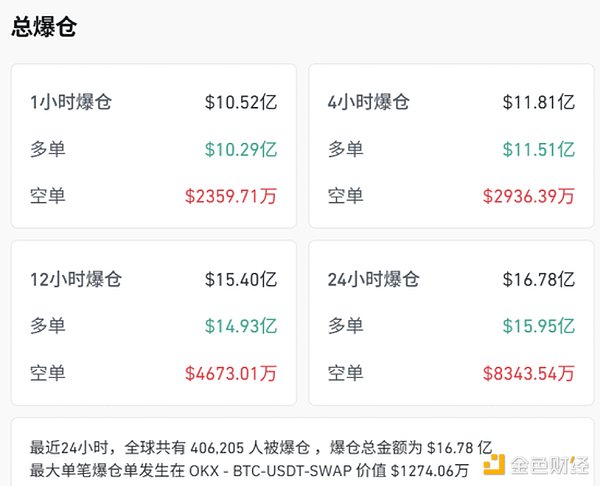

美聯(lián)儲主席鮑威爾在9月降息25個基點后強調(diào),美國貨幣政策依舊處于微妙平衡:一方面,通脹雖回落至接近目標,但仍面臨粘性風險;另一方面,就業(yè)增長放緩,勞動市場的疲態(tài)逐步顯現(xiàn)。這一“雙向風險”使得美聯(lián)儲在未來降息路徑上保留空間,但其強調(diào)不會盲目激進。宏觀層面,美國經(jīng)濟展現(xiàn)韌性,GDP增長與消費尚具支撐,但財政赤字與債務壓力疊加美元走強,令金融市場保持謹慎。過去一周,加密市場遭遇劇烈波動。周一清算事件導致逾10億美元杠桿多頭被平倉,BTC價格從11.5萬美元上方快速下探至11.2萬美元附近,ETH一度跌破4100美元,SOL與山寨幣亦普遍下跌。Coinglass數(shù)據(jù)顯示,24小時全網(wǎng)爆倉達17億美元,創(chuàng)年內(nèi)新高。衍生品市場資金費率回落至中性,偏度顯示看跌期權需求旺盛,ETF資金流出現(xiàn)分化。鯨魚在ETH市場大幅套現(xiàn),進一步加劇了市場的下行壓力。總體來看,本輪波動體現(xiàn)了加密市場對宏觀流動性與衍生品杠桿高度敏感的特征。降息短期未能支撐加密市場,因為市場提前透支利好并進入“利好出盡”的調(diào)整期。未來,若美債收益率維持高位、美元繼續(xù)走強,短期壓力仍存;但若ETF資金恢復流入、衍生品結(jié)構(gòu)健康化,四季度“上漲十月”與年末行情依舊具備反彈契機。

一、當前宏觀經(jīng)濟概述

鮑威爾在近期講話中進一步強調(diào),美聯(lián)儲在降息后的立場依舊偏緊,認為當前利率水平“仍然略高于中性”,這意味著即便已經(jīng)采取寬松舉措,整體金融環(huán)境依舊具備抑制通脹的效力。他特別提到,政策“有空間進一步調(diào)整”,但不會預設路徑,而是依據(jù)未來就業(yè)與通脹數(shù)據(jù)靈活行動。這一表態(tài)強化了市場對“漸進式寬松”的認知,削弱了過度寬松的預期,同時也為四季度市場留出了博弈空間。

衍生品市場的微觀結(jié)構(gòu)進一步揭示了資金情緒的變化。在清算潮之前,資金費率一度顯著轉(zhuǎn)正,表明多頭杠桿的樂觀預期已被推至高位;而清算之后,資金費率迅速回落甚至階段性轉(zhuǎn)負,顯示過度樂觀情緒遭到壓制。基差方面,期貨相對現(xiàn)貨的溢價在事件后明顯收窄,甚至一度轉(zhuǎn)貼水,資金轉(zhuǎn)向更加謹慎,表明對中長期風險的回避情緒增強。期權市場上,偏度指標顯示看跌期權需求顯著增加,投資者加大對下行保護的配置,反映避險情緒升溫。同時,隨著大規(guī)模期權到期,Gamma效應加劇了短期波動,做市商被迫動態(tài)對沖,推動現(xiàn)貨與期貨價格急速變動。這一連串衍生品市場的反饋機制放大了價格波動,但也加速了杠桿的出清過程,為情緒修復創(chuàng)造了條件。

ETF資金流與鯨魚動向成為本周市場的另一大觀察點。Bitcoin現(xiàn)貨ETF的日度資金流入顯著下降,部分交易日甚至出現(xiàn)小幅凈流出,表明機構(gòu)資金在宏觀不確定性加大的背景下選擇觀望。不過,累計持倉規(guī)模并未明顯減少,長期資金配置仍然穩(wěn)定存在。鏈上監(jiān)測顯示,部分大額地址在市場急跌過程中持續(xù)分批加倉,這一模式與2023–2024年底的行為極為相似。機構(gòu)資金與鯨魚的協(xié)同動作往往是中期趨勢的風向標,因此其現(xiàn)階段的堅守與低位吸籌,進一步強化了市場震蕩筑底的邏輯。市場結(jié)構(gòu)層面,現(xiàn)貨市場依舊是定價的根基,而期貨與期權的杠桿波動則在放大短期價格走勢。本周杠桿倉位在清算后顯著下降,現(xiàn)貨對價格的決定性重新增強。這種變化意味著市場正在回歸更加健康的結(jié)構(gòu)狀態(tài)。在未來數(shù)周,市場可能處于“杠桿出清—現(xiàn)貨托底—機構(gòu)觀望”的動態(tài)平衡格局,短期內(nèi)難以出現(xiàn)單邊趨勢,但為中期走勢的演繹積蓄力量。

宏觀環(huán)境則是左右中長期趨勢的關鍵。美聯(lián)儲降息預期曾是推動加密資產(chǎn)上漲的重要邏輯,因低利率意味著資金成本下降、流動性回升,從而利好高風險資產(chǎn)。然而,鮑威爾的講話明確提醒市場,降息并非單向過程,貨幣政策可能因通脹或增長路徑而隨時調(diào)整。這一信號使美元指數(shù)在講話后出現(xiàn)企穩(wěn),長期利率亦未大幅下行,從而削弱了市場對流動性寬松的過度樂觀。這種情況下,加密市場的資金流邏輯遭遇擾動,短期承壓明顯。從歷史經(jīng)驗來看,加密市場對美元流動性與利率環(huán)境的敏感度遠高于傳統(tǒng)風險資產(chǎn),因為其缺乏穩(wěn)定的現(xiàn)金流與估值錨,幾乎完全依賴外部資金流動。降息預期的搖擺因此會成為未來行情的主導變量。通脹因素同樣對加密市場構(gòu)成雙重影響。如果通脹回落,市場對利率下行的預期增強,資金風險偏好上升,有利于加密資產(chǎn)的估值擴張;若通脹反復,投資者擔憂利率高位維持時間延長,風險偏好下降,資金將回流至美元與債券等避險資產(chǎn)。目前,美國通脹雖整體回落,但服務業(yè)與住房相關的黏性通脹依舊存在,疊加全球能源價格波動,使得市場對“通脹徹底受控”的信心不足。這種不確定性使加密市場難以形成持久的單邊趨勢,投資者情緒在反復搖擺。更深層來看,加密市場的根本特征是高Beta與流動性敏感。與傳統(tǒng)股市不同,加密市場沒有現(xiàn)金流折現(xiàn)的估值體系,其價格主要由資金流決定。ETF的凈流入規(guī)模、鯨魚的買賣行為、衍生品的杠桿倉位變化,這些資金層面的指標往往比敘事或基本面更能解釋行情。在當前背景下,降息預期的不確定性與通脹反復,使得市場對資金流的依賴進一步放大。只要美元流動性沒有實質(zhì)性改善,加密市場就很難走出獨立行情。然而,這種流動性依賴癥同時也意味著,一旦宏觀環(huán)境出現(xiàn)積極拐點,資金可能以更快速度回流,加密市場也會迎來新一輪快速上漲周期。正因如此,市場在短期內(nèi)顯得脆弱,但在長期依然具備爆發(fā)力。

綜合來看,本周加密市場的整體邏輯可以概括為三個層次。短期層面,杠桿清算與政策預期逆轉(zhuǎn)帶來了劇烈波動,但現(xiàn)貨資金與鯨魚加倉阻止了系統(tǒng)性下跌。中期層面,ETF流入放緩與宏觀不確定性使資金處于觀望狀態(tài),市場進入震蕩筑底階段。長期層面,加密市場依舊深度依賴全球流動性與利率環(huán)境,一旦降息周期明朗或通脹壓力緩解,資金有望快速回流,推動新一輪牛市。在未來幾周,市場的關鍵在于三個變量:其一,美聯(lián)儲政策路徑與美元流動性的實際走向;其二,ETF等機構(gòu)資金的重新流入節(jié)奏;其三,鏈上鯨魚與長線資金是否持續(xù)加倉。在這一過程中,投資者既要警惕短期杠桿波動帶來的風險,也要關注宏觀與資金流的交匯點,因為這才是決定加密市場趨勢的核心力量。

三、機遇和挑戰(zhàn)

進入第四季度,全球宏觀與加密市場的格局將繼續(xù)交織演進。美聯(lián)儲已邁出降息的第一步,但政策路徑依舊充滿不確定性,通脹與就業(yè)數(shù)據(jù)的微妙變化將左右貨幣條件的松緊。與此同時,美元強勢與美債收益率高位徘徊,使得全球風險資產(chǎn)環(huán)境保持謹慎。對加密市場而言,這意味著既存在新的機遇窗口,也潛藏結(jié)構(gòu)性挑戰(zhàn)。投資者需要在宏觀與微觀兩條主線上同時布局,既把握資金流和應用擴展的積極因素,又要對沖潛在的外部波動與市場內(nèi)生脆弱性。機遇方面,首先是ETF擴張的邏輯仍在延續(xù)。過去一年,美國及歐洲市場的Bitcoin、Ethereum現(xiàn)貨ETF相繼獲批,逐漸成為機構(gòu)投資者進入加密市場的核心渠道。雖然短期資金流存在波動,但ETF作為中長期資金承接體的作用正在逐步顯現(xiàn)。一旦美聯(lián)儲政策路徑更明朗,避險需求轉(zhuǎn)弱,ETF的連續(xù)性凈流入將為BTC和ETH提供堅實支撐。歷史經(jīng)驗表明,ETF資金的持續(xù)流入不僅能改善市場流動性,還能重塑投資者結(jié)構(gòu),降低市場對杠桿資金的依賴度,從而推動行情走向更健康的中期趨勢。其次,機構(gòu)入場仍是推動行業(yè)發(fā)展的長期引擎。伴隨政策與合規(guī)環(huán)境逐漸明晰,越來越多的傳統(tǒng)金融機構(gòu)正在探索配置加密資產(chǎn)與Blockchain相關產(chǎn)品。從資產(chǎn)管理公司到保險基金,再到企業(yè)財庫與家族辦公室,機構(gòu)需求的范圍正不斷擴大。尤其是在美股估值高企、債券收益率波動的背景下,加密資產(chǎn)逐漸被視為組合多元化的重要一環(huán)。四季度如果宏觀環(huán)境企穩(wěn),機構(gòu)資金的加速進入可能成為市場意料之外的利好。第三,Blockchain應用的深化為市場提供了基本面支撐。過去兩年,去中心化金融(DeFi)、鏈上衍生品、穩(wěn)定幣與現(xiàn)實世界資產(chǎn)(RWA)的Tokens化迅速發(fā)展,不僅提升了鏈上資本效率,也在逐漸與傳統(tǒng)金融市場產(chǎn)生交匯。特別是RWA的增長,使得Blockchain成為流動性與金融創(chuàng)新的重要平臺。隨著美聯(lián)儲降息打開全球流動性寬松的預期,資金可能在傳統(tǒng)市場與鏈上市場之間尋找套利機會,從而為加密生態(tài)注入活力。四季度伴隨技術升級與新應用落地,市場將有更多敘事支撐價格反彈。

然而,挑戰(zhàn)同樣不容忽視。首先是宏觀不確定性。盡管美聯(lián)儲已啟動降息,但未來的路徑并不確定。如果通脹在年底前出現(xiàn)反復,或就業(yè)市場再度惡化,美聯(lián)儲可能調(diào)整節(jié)奏,美元與美債的波動將成為市場持續(xù)風險源。全球地緣政治不確定性、財政赤字壓力以及流動性分配不均,也可能在短期內(nèi)加劇市場波動。這種宏觀環(huán)境下,加密市場作為高貝塔資產(chǎn),往往成為資金調(diào)整時的首要犧牲品。其次,監(jiān)管風險仍然是籠罩在行業(yè)之上的陰影。美國SEC在ETF之外,依舊對Tokens發(fā)行、穩(wěn)定幣合規(guī)、交易所監(jiān)管保持高壓態(tài)勢。歐洲MiCA監(jiān)管框架雖然提供了更清晰的路徑,但對部分項目而言,合規(guī)成本上升將壓縮盈利空間。新興市場在監(jiān)管模糊的情況下,資金流也可能出現(xiàn)波動。這意味著加密市場需要在擴張與合規(guī)之間找到平衡,否則短期利好可能因政策擾動而被抵消。再者,鯨魚行為與市場結(jié)構(gòu)的脆弱性仍將是短期行情的擾動源。近期ETH鯨魚大規(guī)模套現(xiàn)就是典型案例。由于市場深度有限,單一主體的資金操作就足以左右價格,形成“情緒共振”。當市場結(jié)構(gòu)仍高度依賴杠桿和衍生品時,鯨魚行為會放大波動,導致投資者信心受挫。有當ETF與機構(gòu)資金逐漸占據(jù)主導地位,市場才可能逐步脫離這種依賴。因此,四季度的加密市場處于“機遇與挑戰(zhàn)并存”的格局。一方面,ETF與機構(gòu)資金提供了長期支撐,Blockchain應用深化帶來結(jié)構(gòu)性增長動力;另一方面,宏觀環(huán)境與監(jiān)管不確定性、鯨魚操作與杠桿依賴,則可能在短期內(nèi)引發(fā)反復。投資者需要在不同時間尺度上切換策略:短期以風險控制和流動性觀察為核心,中長期則關注資金結(jié)構(gòu)改善與應用擴張帶來的價值重估。

四、結(jié)論

綜合來看,鮑威爾講話與美聯(lián)儲降息代表了宏觀政策的一個新階段:政策不再單邊,而是進入“雙向風險”框架下的漸進平衡。美國經(jīng)濟依然展現(xiàn)韌性,但財政壓力與通脹粘性讓市場無法完全放松。全球?qū)用妫涝c美債的走勢決定了風險資產(chǎn)的資金環(huán)境,而加密市場作為高波動資產(chǎn),短期內(nèi)仍將在這種宏觀背景下隨風而動。過去一周的清算事件揭示了杠桿依賴與市場結(jié)構(gòu)脆弱性的雙重風險,但同時也為市場釋放了部分壓力,清除了過度杠桿,為后續(xù)更健康的上漲創(chuàng)造了條件。

四季度的行情展望可以總結(jié)為兩個關鍵詞:波動與轉(zhuǎn)機。波動來自于宏觀不確定性與內(nèi)部資金結(jié)構(gòu)的調(diào)整,轉(zhuǎn)機則在于ETF資金流的連續(xù)性、機構(gòu)資金的逐步入場,以及Blockchain應用帶來的長期價值。歷史數(shù)據(jù)顯示,十月往往是加密市場的強勢月份,如果宏觀環(huán)境不出現(xiàn)重大逆風,市場完全可能在出清后重啟一波反彈。投資者需要做的,不是預測短期的每一次波動,而是建立一套靈活而穩(wěn)健的框架:在宏觀與加密的交織中保持警惕,在流動性與結(jié)構(gòu)改善的節(jié)點上果斷出擊。機遇與挑戰(zhàn)并存的格局,恰恰是加密市場的常態(tài),也是長期投資價值所在。